助力阀企赢天下

助力阀企赢天下

1.文章内容须为原创,以Word文档格式上传;

2.文档标题格式:标题——作者姓名;

3.若需插入视频、音频,请在邮件中备注链接地址;

4.请确保联系方式能通畅。

发布时间:2021-08-10

收藏

浏览次数:1638

分享到:

收藏

浏览次数:1638

分享到:

一:背景

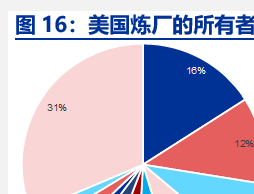

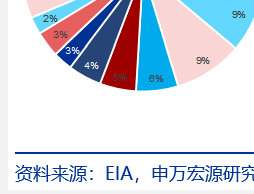

对比中美石化产业,既有互补也有竞争。美国石化行业具有资源、技术等优势;而中国的石化产业具有市场、产业化及工程放大能力、人工等优势。参考美国石化的发展,我们认为中国的石化企业进入强者恒强,与更专业化分工的时代。我们看好综合一体化的大炼化产业链,也同时看好利用美国轻质原料进行深加工的标的。

二:美国石化产业 从能源独立到产品输出

美国已经是阶段性的石油产品净出口国,预计出口量仍在增。

随着美国页岩油的产量大幅增加,美国对于原油的净进口量逐渐减少,但原油的进口总量变化不大,伴随着的是原油和石油产品出口的增加。目前美国仍然是石油产品的净进口国,但以现有的产量增长趋势,预计2020年美国将会成为石油产品的净出口国。美国仍需保持一定的原油进口,同时石油产品出口,我们认为:

1、 由于美国轻质油的特点,美国必须保持一定的重质油进口,重质油主要进口来源地是加拿大。一方面是美国很多炼厂复杂系数高,不适合加工自产的轻质原油,需要与重质油之间的调和使用;另一方面从套利空间的角度,可以加工成本更低的原油。

2、 美国的原油出口,其价格不仅取决于WTI期货价格,还与从产地到墨西哥湾的出口码头之间的运输管线、码头的设施、船的运输费用等有关。目前美国出口的原油多是墨西哥湾的Mars、Thunder Horse等油种,未来轻质的WTI出口有望提升。

根据EIA定义,石油产品(petroleum products)包括汽油、馏分油、碳氢化合物HGL、航空煤油、石化原油、蒸馏气体、石油焦、沥青、渣油、润滑油、航空汽油、石蜡、煤油等。2018年,美国石油产品的消费为2050万桶/天,其中还包括120万桶/天的生物燃料。美国已经成为阶段性的石油产品净出口国。以原油为计算,美国仍是原油净进口国;但是石油产品(petroleum products)为净出口。美国的原油+石油产品呈阶段性净出口。根据EIA数据,至2020年1月31日当周,美国原油进口量为661.5万桶/天,出口为341.3万桶/天;石油产品进口258.8万桶/天,出口574万桶/天;原油和石油产品的净进口量为5万桶/天。

美国仍需要保持原油进口,但出口的目的地增多。

2009年,美国每月从多达37个来源国进口原油,而在2019年的前7个月,主要的进口来源国数量下降到27个。与此同时,美国原油出口目的地的数量增加,在2019年的前七个月,美国每月向多达31个目的地出口原油。

美国向东北亚出口增加

2015年之前,美国的原油出口几乎全部流向加拿大。2015年底美国取消对原油出口的限制,2016年1月至2019年7月,美国原油日产量增加260万桶,出口量增加220万桶。2018年加拿大仍然是美国原油出口最大的国家,但东北亚地区后来居上,尤其是VLCC的大型船舶出口能力增强后,预计韩国将取代加拿大成为最大出口目的地。2019年9月,美国出口原油到中国为20万桶/天,而到韩国为52万桶/天,从中国的需求潜力和双方贸易合作的角度,未来增加对中国的原油出口是大概率事件。

美国页岩产量增加,NGL产量增加带动石化产业兴起。

天然气液Natural gas liquids(NGL):天然气中的碳氢化合物,通过气体分离器、气体处理或气体循环装置的吸收、冷凝、吸附、冷却等过程,以液体形式从气体中分离出来。NGL包括乙烷、丙烷、正丁烷、异丁烷和正戊烷;一般指天然气厂中的液体和液化炼厂气,烯烃除外。

乙烷裂解乙烯投产带动石化产量增长

据统计,在2018年全球乙烯产能约1.8亿吨,其中美国产能约3200万吨/年。由于美国页岩开发带来丰富的乙烷原料,从2017年1月到2019年6月之间,北美地区增加的乙烯产能数,在此之前北美大约花了20年的时间才达到。在2017-2019年间,美国共有9套新建乙烯投产;根据IHS预测,2019年至2022年期间,北美地区预计约826万吨乙烯产能投产。

三:中国的石化产业 从国企主导到民企竞争力提升

原油进口依存度持续攀升、乙烯需求当量仍有缺口

由于我国的资源禀赋原因,对于原油的进口依赖度在逐渐提升;我国的石化行业也形成了国企主导、民企逐渐崛起,同时形成了石油化工、煤化工等多产业链、多元化发展的形态。

中国化工产能占比提升,PTA成长之路借鉴。

以人口基数为计算,我国的石化产品需求约占全球的25%。从我国主要石化及部分基础化工品的产能全球占比来看,聚酯、甲醇、PTA、PVC等在全球范围内超过50%,一方面我国的甲醇、PVC等开工率较低,另一方面说明终端的下游产品如纺织服装、橡塑件等以出口的形式到全球范围。对于PTA、聚酯产业链,虽然中国产能较大,但是我们认为国内产能及成本在全球范围内具有很强的竞争力。

石化发展从合资到民营炼化一体化崛起。

与其他行业类似的是,我国的石化产业也经历着从小到大,从合资引进到独立自主的过程。对于我国的炼油产业而言,以前的炼厂规模偏小,且以加工自产原油为主,到后来在沿海地区布局大型炼厂,并且可以加工复杂原油的设计路线。

四:中美石化产业对比 优势互补性强

中美炼油、乙烯行业比较

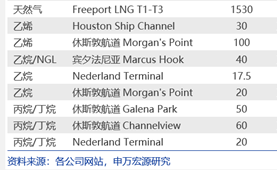

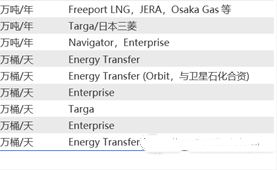

5、 丙烷/丁烷(或LPG)出口:丙烷和丁烷的混合物一般是作为液化石油气(LPG)用途,一般情况下,夏季LPG成分中的丁烷含量高,冬季丙烷含量高。美国的丙烷出口设施主要是Targa公司位于德州的Galena Park,Energy Transfer公司位于德州Nederland,Enterprise公司位于德州Channnelview,Occidental公司位于德州Corpus Christi等地的设施。

1.项目靠近原料,具有低成本的原料优势。

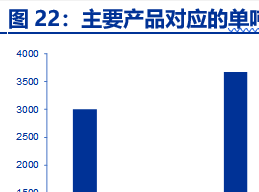

与美国的石化项目相比,中国的项目建设成本优势明显,可以抵消一些原料成本方面的不足。中国拥有庞大的劳动力资源、不断提高的技术能力和丰富的矿产资源,大型石化设施的零部件本地化程度不断提高。加上学习曲线上的快速进步,正推动中国建设过程的总成本接近美国墨西哥湾沿岸类似工厂总成本的一半。

五:中国的石化产业崛起 更长的未来

看好国内民营炼化一体化的竞争力优势

我们对于大炼化的竞争力主要基于Capex和Opex方面进行对比。

与美国的石化行业多集中在墨西哥湾不同,中国的石化产业分散。国家也规划了七大石化园区,并且减少了中间环节的审批。

从操作成本的角度,我们对于大炼化竞争力的理解,主要有:

看好外购轻烃综合利用模式,从丙烷脱氢到乙烷轻烃裂解。

丙烷脱氢(PDH)是成熟的工艺路线,历史上丙烷脱氢装置主要集中在欧美和韩国,2013年9月我国第一套丙烷脱氢装置在天津渤化开车。截至目前,我国共有九家PDH装置,丙烯产能566万吨/年,对应679万吨/年的丙烷需求;此外,我国还有5套混合烷烃脱氢装置,产能为285万吨/年;因此我国丙烷脱氢及混合脱氢装置对于丙烷和丁烷需求总量为960万吨。此外,我国在建的丙烷脱氢项目超过10个以上。

我们认为外购乙烷裂解乙烯(或乙烷、丙烷、丁烷混合裂解)有望复制PDH的模式,对于乙烷裂解我们认为不仅仅是美国乙烷的原料成本优势,而是一种商业模式的突破。虽然美国的乙烯过剩,未来出口仍在增加,但是乙烯的物流瓶颈限制更大,商品量少,运费远高于乙烷,而且乙烯的贸易基本上控制在日本商社当中。我们认为,乙烷的运输、贸易增加有利于乙烷的市场化,而国内的外购乙烷、丙烷进行裂解乙烯相对于美国的项目优势在于:国内建设项目成本低、下游市场需求优势、生产乙烯衍生品中其他原料的配套优势(如纯苯、液氨、丙烯)等。

1、乙烷原料供应。根据EIA数据,2019年9月,美国对于石化行业的NGL用量为292.5万桶/天,其中乙烷151.8万桶/天,丙烷111.1万桶/天;由于乙烷的下游用途基本上只有乙烯,这部分对应美国乙烯的产量为2530万吨/年。但是美国存在大量的未分离的NGL,根据Enterprise公司数据,美国现有NGL组分579.7万桶/天,其中含乙烷269.8万桶/天;至2025年乙烷潜在供应量351.9万桶/天。据此我们测算,目前美国乙烷的可供应量约为5850万吨/年,2025年潜在供应量7627万吨/年。即使美国有新增的乙烯项目投产,未来仍有充足的乙烷供应。随着管线和分离能力的提升,预计未来美国乙烷的供应量充足。同时,对于外购乙烷裂解乙烯装置而言,因为有多台裂解炉同时运行,也可以乙烷、丙烷混合进料或者保留部分裂解炉的丙烷备用裂解,从而保持装置运行的稳定性。根据IHS统计数据,在墨西哥湾区,2019年将会增加130万桶/天的NGL管线,30.5万桶/天的分离能力。至2020年,计划新增90万桶/天的管输能力,以及120万桶/天的分离能力。

中阀传媒编辑部:0577-86857700

中阀传媒投稿箱:prcvalve@163.com

发布时间:2023年9月23日

近日,兰理工温州泵阀院“科技轻骑队”由泵阀院院长曹驰带队,赴浙江方顿仪表阀门有限公司进行实地考察,了解院企产学研合作项目的进展,以及研究生在企业开展实践的情况,并提供...

发布时间:2023年9月7日

近日,在温州市2023年新能源产业重大项目签约活动上,良固股份集团与温州湾新区管理委员会成功签约“良固股份特种泵阀项目”战略合作框架协议。该项目旨在推动数字化未来工厂的...

发布时间:2023年9月5日

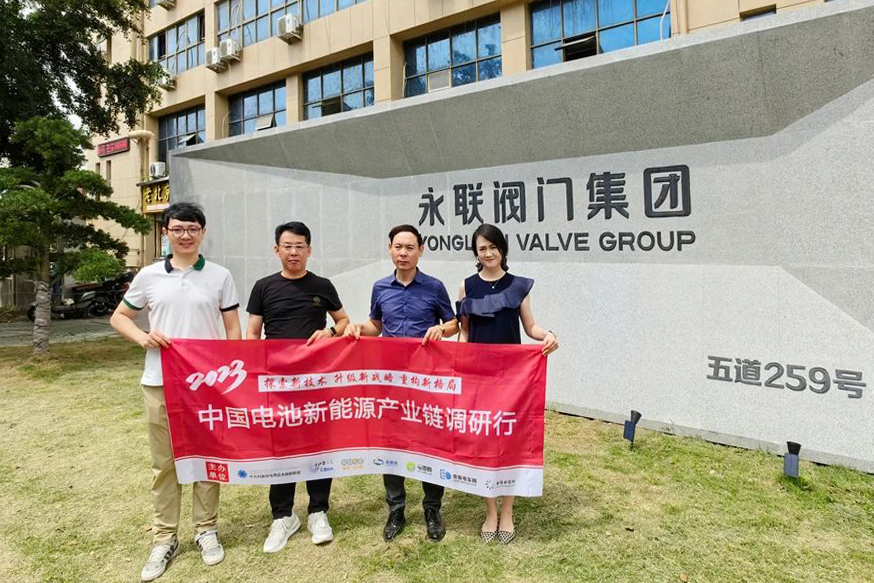

近日,北京海淀区中关村新型电池技术创新联盟秘书长于清教一行专程赴浙江温州实地调研、考察浙江永联阀门集团有限公司,并与董事长沈永增等相关领导交流座谈。据沈永增介绍,永...

发布时间:2023年9月4日

近日,俄罗斯叶尼塞部乐穆商行到访联科阀门有限公司进行实地考察,公司总经理陈光辉、国际贸易部吴约华、汤申兵等相关负责人对俄罗斯客户的到访表示诚挚的欢迎。在相关负责人的...

发布时间:2023年8月18日

近日,电泰阀业创新产品轨道式轴流阀产品三维动画正式发布。这款阀门凭借其独特设计和卓越性能,已成功获得多项专利,包括一项发明专利(专利号:ZL 2022 1 0364894.7)和六项实用...

发布时间:2023年8月18日

不以规模定标准,而以“亩均论英雄”。近日,根据《深化“亩均论英雄”改革2023年工作要点》文件精神,永嘉县深化“亩均论英雄”改革工作领导小组办公室发函相关部门,对相关数据进行了...

发布时间:2023年8月11日

近日,温州市化学与材料学会氟材料应用技术分会成立会暨“揭榜挂帅”项目推进会。大会宣读了《温州市化学与材料学会氟材料应用技术分会》成立批复文件和《温州市化学与材料学会氟...

发布时间:2023年8月9日

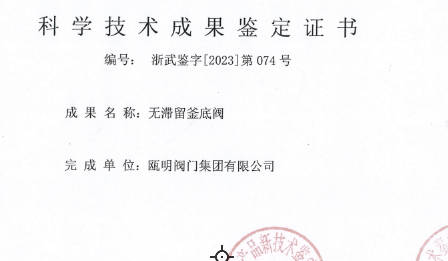

近日,瓯明阀门集团又收到了新产品的鉴定证书,低扭矩球阀和无滞留釜底阀。“无滞留釜底阀”研究的是其支撑圈固定于阀体并支撑球体,支撑圈凹陷有排污槽,当球体切断流道时,排污槽...

发布时间:2023年7月20日

近日,由中国建筑金属结构协会给排水设备分会组织的CECS标准《供水用不锈钢通用阀门技术条件》审查会在宁波顺利召开,信泰阀门集团有限公司参加了此项会议。参加此次会议的还有...

发布时间:2023年7月6日

闸门支架式驱分:明杆支架式,暗杆支架式,暗螺栓连接阀盖结构(OS&Y,BB型),升降阀杆,不升降手轮,是国际通用的标准闸阀结构。 闸门的应用驱分:闸阀的启闭件是闸板,闸...

发布时间:2023年6月27日

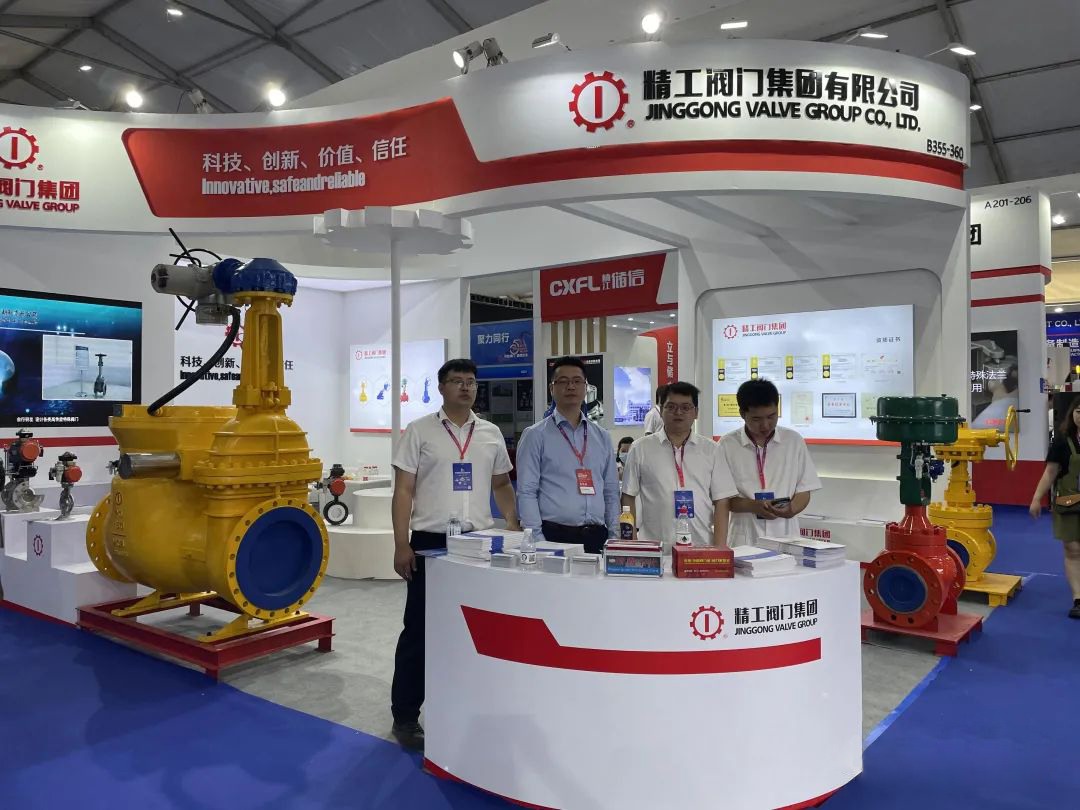

5月27日,温州国际泵阀管道展览会塈第五届中国阀门城·龙湾国际阀门展览会在温州奥体中心拉开帷幕。本届展览会从5月27日至29日为期三天,精工集团展位号B355-360。阀门是温...

发布时间:2023年6月3日

近日,浙江省政府副省长胡伟一行莅临永兴街道南园小微园督查企业生产安全工作,常务副市长杨胜杰、常务副区长李丹和街道党工委书记林丐孟陪同。胡伟一行来到温州市华海密封件有...

发布时间:2023年5月9日

近日,温州高新区(经开区)管委会副主任董智超及温州湾新区经济发展局副局长胡寿信一行赴中信阀门走访调研。中信阀门董事长杨选标热情接待,陪同参观了生产车间和检测车间,并就...

发布时间:2023年4月19日

近日,博玥自控阀门有限公司与中阀传媒牵手,正式入驻中阀企风采平台。平台建立了博玥自控阀门的专属网站,通过企业视频、硬件设备、产品系列、形象样本、资质证书、新闻动态等视角...

发布时间:2023年4月12日

江苏华英阀业有限公司总部位于无锡市扬名高新技术产业园,是一家集研发、生产和销售为一体的现代化经营生产型阀门企业

发布时间:2023年4月11日

氟佳阀门集团有限公司座落于温州经济技术开发区龙湾区,是一家集设计、研发、生产与销售于一体的、防腐蚀衬里衬氟产品专业厂家

发布时间:2023年4月11日

浩工阀门有限公司是一家集阀门设计、生产、销售、服务于一体的阀门综合服务企业。主要产品涵盖闸阀,截止阀,止回阀,球阀,API阀门等.....$Videostr$一路走来,浩工阀门坚定信念。以...

发布时间:2023年4月11日

浙江双强阀门有限公司是一家集科研、设计、制造、销售、服务于一体的高新技术企业,主要研发生产耐磨陶瓷阀门、耐磨铸石阀门、搪瓷阀门、陶瓷耐磨弯头、管子等专业厂家。首页双强阀门...

发布时间:2023年4月1日

2023年2月,祥松阀门集团有限公司与中阀传媒牵手,正式入驻中阀企风采平台。平台建立了祥松阀门的专属网站,通过企业视频、硬件设备、产品系列、形象样本、资质证书、新闻动态等视角...

发布时间:2023年2月24日

2005-2023年,十八春秋十八梦,众志酿就女儿红,"专精特新"获认可,破茧化蝶终成功。十八年来,耐氟隆这坛女儿红在全司差不多一代人的精心酿造下终于香满全国、溢出海外!2023年,风...

发布时间:2023年2月23日

良正阀门有限公司全焊接管线球阀是该公司的主导产品之一,阀体为桶状结构以及球形体结构,连接体与阀体采用锻钢件焊接而成,产品质量可靠

发布时间:2022年12月19日

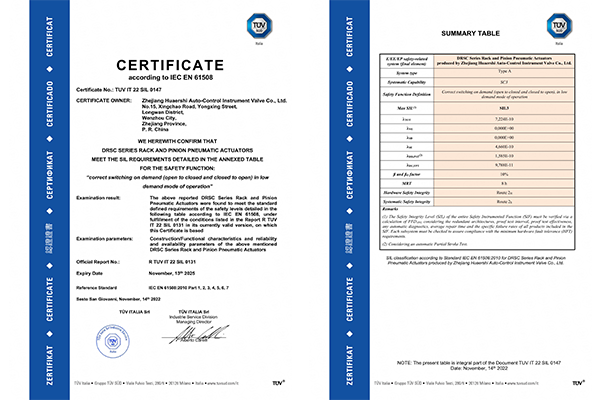

随着工业事故及其对社会的影响被人们广泛认知,越来越多的企业意识到安全的重要性。SIL认证的过程就是帮助企业把最好的工程实践经验和安全技术(IEC61508和IEC61511)充分利用,...

发布时间:2022年12月5日

在以下两个项目之中,由彬泰尔集团有限公司自主设计、生产并制造的蒸汽流量调节阀、电动切断阀、以及电动高压差三通调节阀等产品成功助力项目实现并网发电。此次并网也成功的完...

发布时间:2022年11月19日

近日,东工阀门集团有限公司网站(http://www.dgfmg.com/)正式上线。期间中阀企划部、设计部、网络部等多部门紧密配合,最终呈现效果不负期望。网站通过企业简介、产品中心、新闻资...

发布时间:2022年10月15日

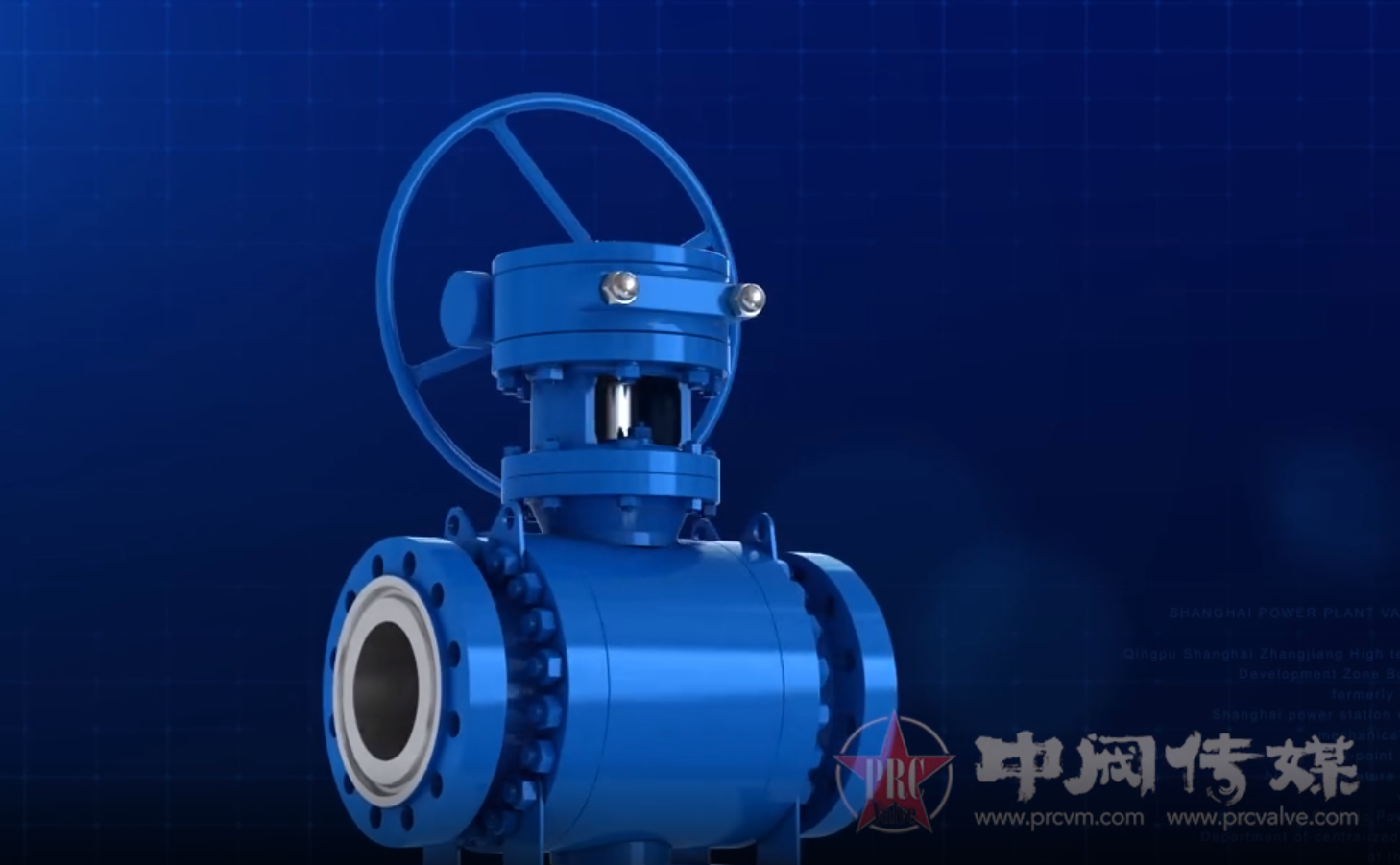

高温高压耐磨固定式球阀是上海电站阀门厂有限公司自主研发生产的高性能产品之一

发布时间:2022年9月30日

浙江昌一阀门有限公司是一家集研发、生产和销售于一体的现代化阀门企业,致力于为全球不锈钢阀门市场提供整体解决方案。专业生产各类精密铸造的片式球阀、法兰球阀等百余种不锈...

发布时间:2022年9月12日

2022年8月,金汇力阀门有限公司与中阀传媒牵手,正式入驻中阀企风采平台。

发布时间:2022年8月1日

2022年7月,浙江利尔多阀门有限公司与中阀传媒牵手,正式入驻中阀企风采平台。平台建立了浙江利尔多阀门的专属网站,通过企业视频、硬件设备、产品系列、形象样本、资质证书、新闻动...

发布时间:2022年7月22日

31年岁月沉淀,浙江新旭阀业有限公司从家庭式小作坊发展成为了一家集设计、开发、生产于一体的高新技术阀门企业,与其品牌口号相印证“创新无限,旭日东升”。

发布时间:2022年5月12日

“锲而不舍,金石可镂”。奥工阀门有限公司,专注研发生产各类球阀18年,不断践行成为球阀行业领跑者的伟大愿景——国家高新技术企业,2015年、2016年先后被评为省科技型中小企业、温...

发布时间:2022年4月27日

万鑫阀门科技公司形象片企业延伸万众一心,铸造传奇!青田万鑫阀门成立于2004年,潜力无限的万鑫,用短短十几年时间,成为业内知名的砂型铸造企业。秉承“管理是企业的核心、质量是...

发布时间:2021年9月28日